来源:猛兽财经 作者:猛兽财经

收入增长前景

万国数据(GDS)在3月中旬发布2022财年财务业绩时,为该公司提供了2023财年全年的收入指引。考虑到市场对万国数据的预期和其股价历史表现,猛兽财经认为,万国数据2023财年的收入增长前景可能会令市场失望。

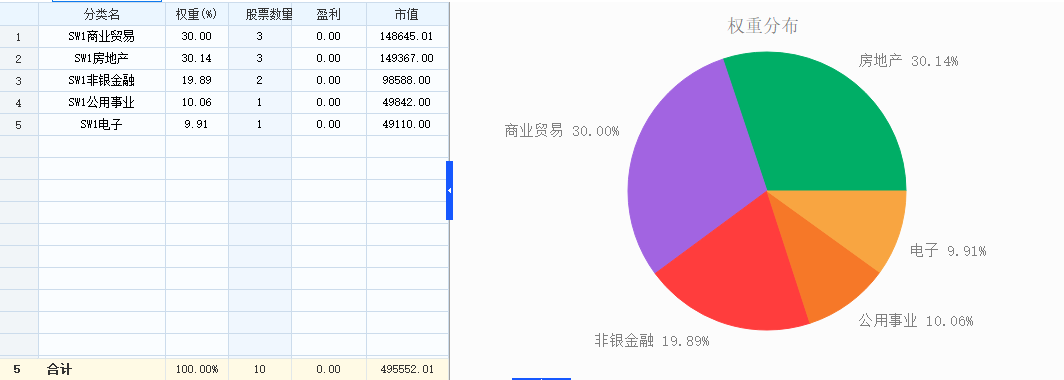

万国数据预计其2023财年全年的收入将在99.4亿元至103.2亿元之间,这意味着其收入指引中间值为101.3亿元。

在该公司公布2022财年业绩之前,卖方分析师就预测万国数据2023财年全年的收入将达到104.07亿元,换句话说,万国数据自己发布的2023财年全年收入指引比市场预期的低了1%。

这意味着万国数据2023财年的收入增长率为8.6%。自2016年底公司在美股IPO上市以来,万国数据每年都保持着两位数的收入增长率。假设万国数据今年的实际收入最终会接近其指引预期,那么2023财年将是万国数据d的收入增长率在上市后首次下降到个位数的年份。

猛兽财经认为,供应和需求因素也会对万国数据2023财年的收入指引低于市场预期产生影响。

在我们之前关于万国数据的文章中,我们引用了一些第三方公司的数据,这些数据表明中国互联网数据中心市场正在面临供过于求的局面

除了行业供过于求之外,主要客户的需求疲软也损害了万国数据的收入增长前景。在3月15日举行的公司2022财年财报会议上,万国数据透露,云服务提供商贡献的“新预订”或“增量需求”比例已从两年前的85%-90%大幅下降到了2022年的“几乎0%”。云服务提供商是万国数据最大的客户群,按照客户承诺的面积计算,占数据中心的63%。

综上所述,由于不利的需求和供应因素,万国数据2023财年的收入增长前景可能会低于市场预期。

盈利能力下滑

除此之外,万国数据今年的息税折旧及摊销前利润(EBITDA)指引也可能会令人失望。

万国数据管理层预计,根据其财务指引的中点,公司的正常化EBITDA将从去年的42.51亿元增长6.2%至45.15亿元。

关于万国数据调整后的营业利润指引,有两点值得注意。首先,万国数据预计2023财年的EBITDA增长(+6.2%)将低于公司今年的收入增长指引(+8.6%)。其次,该公司2023财年的EBITDA指引表明,其EBITDA利润率预计将从去年的45.6%下降至今年的44.6%,降幅为-100个基点。

如果万国数据的实际EBITDA接近其指引目标,那么该公司2023财年的EBITDA利润率将创下四年来的新低。相比之下,万国数据在2020财年、2021财年和2022财年的EBITDA利润率分别为46.7%、47.5%和45.6%。

万国数据的2023财年运营盈利能力指引表明,该公司没有享受到任何与正运营杠杆相关的好处。对于大多数公司来说,他们的营业利润和净收入通常比他们的收入增长得快,因为他们的固定成本比例不会随收入的变化而变化。

而且,该公司的地域多元化计划和高电力相关费用也对其盈利能力产生了负面影响。

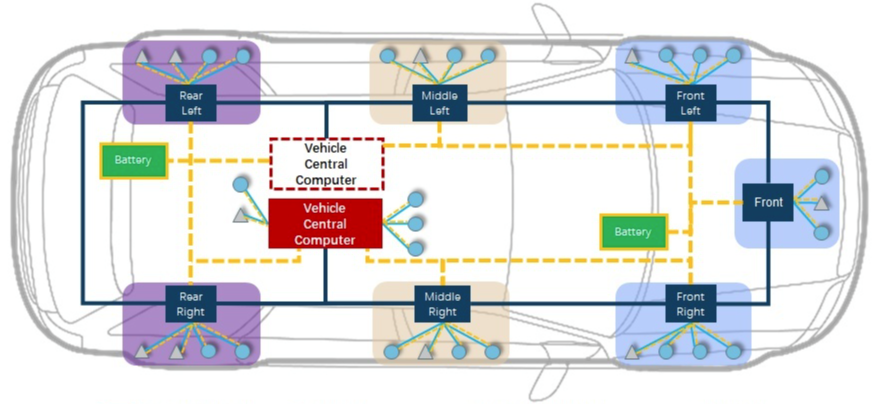

目前,万国数据只有0.2%的数据中心(按平方英尺计算)位于中国大陆以外。万国数据目前正在积极投资,以扩大其在海外市场的规模。值得注意的是,该公司2023财年的资本支出为75亿元人民币,其中53%的一半以上用于海外扩张。作为公司在中国以外市场扩张计划的一部分,万国数据将在2023财年产生更多额外的费用,而这将进一步拖累其本年度的盈利能力。

另外,万国数据在其2022财年财报会议上透露,虽然“投入成本已经开始下降”,但这并没有“反映在电力相关费用成本上”。作为参考,万国数据的EBITDA利润率已经从2021财年的47.5%下降到了2022财年的45.6%,下降了-190个基点,其中约-150个基点的利润率下降是由电力相关费用增加造成的。猛兽财经有理由认为,万国数的电力相关成本在2023年可能会继续保持在高位。

估值接近历史低点

从2023年至今,万国数据的股价已经下跌了一半以上,跌幅为51%。

根据S&P Capital IQ的估值数据,该股目前的估值倍数正接近其历史低点。目前,市场对万国数据预期未来12个月的企业价值倍数和收入价值比分别为5.2倍和11.6倍。相比之下,万国数据的企业价值倍数和收入价值比指标在历史低点时分别为4.3倍和10.6倍。